美國停滯性通膨警報:數字會說話,也會撒謊

趨勢解析研究團隊

上週川普繼續說美國「沒有通膨」,加上公告的經濟數據不如預期,以及鮑爾暗示可能降息,華爾街便迫不及待大舉押注降息。然而,只要拆開最新數據,你會發現「停滯性通膨」(Stagflation)的陰影其實並未遠離美國!它正像午後的雷雨雲,在地平線上緩慢集結,尚未壓城,但已能聞到土腥味。

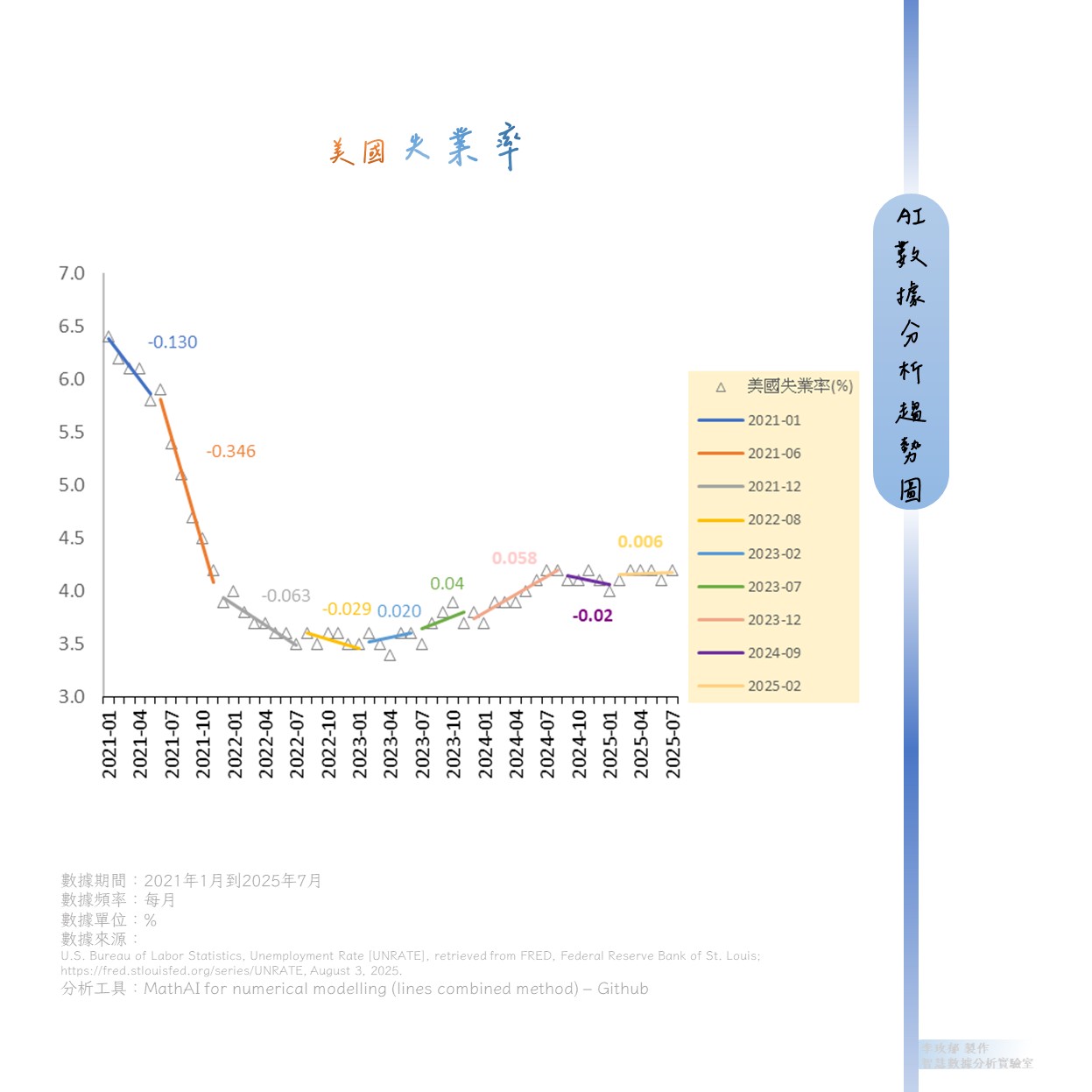

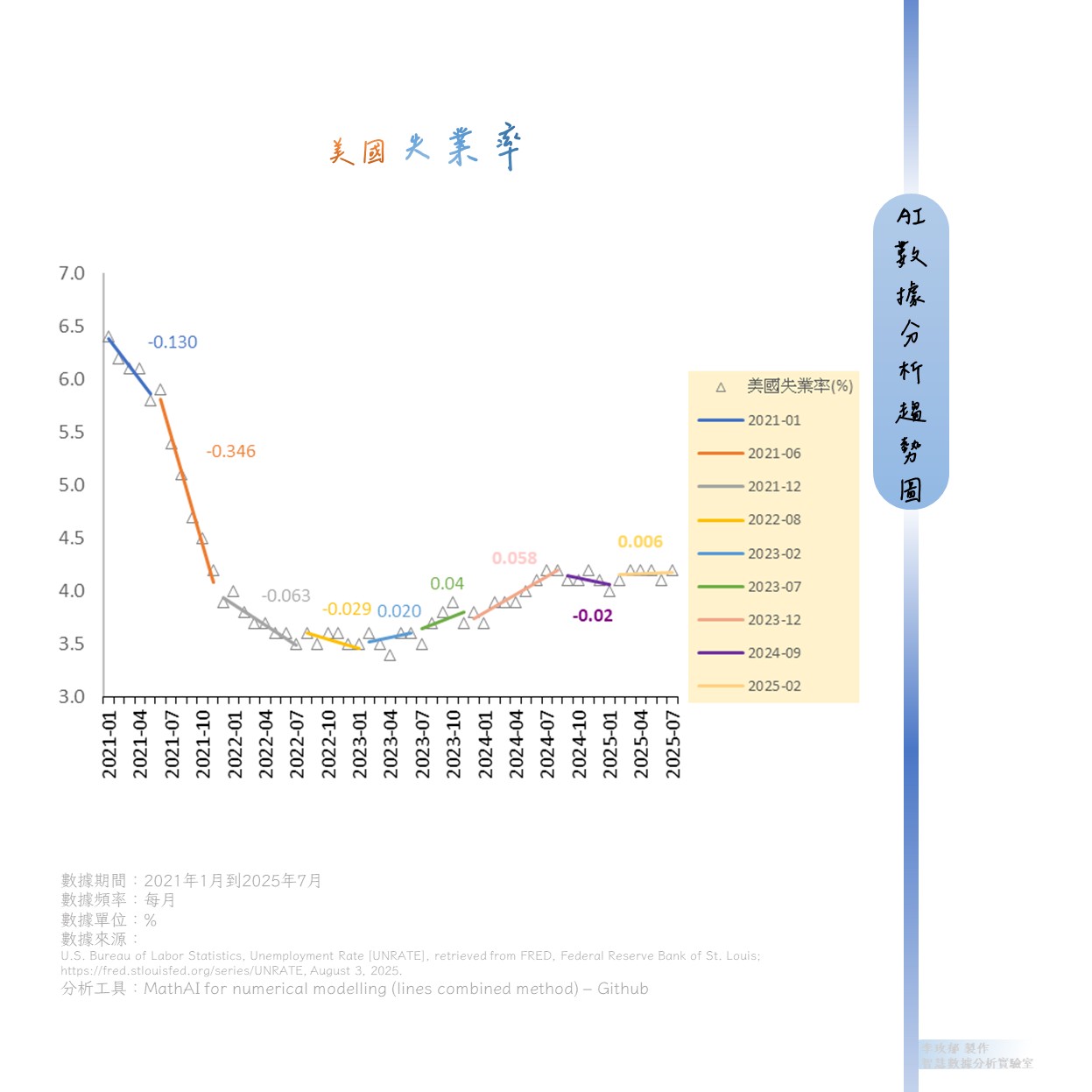

證據一:失業率短期趨勢線,一條被「季調魔術」抹平的上升曲線

數據真相

從 2025 年 2 月到 6 月,美國失業率被描成一條漂亮的水平線;7 月數據公布後,這條線只是「微微翹尾」,看起來幾乎持平趨勢。

勞工部 9 月初悄悄預告,截至 3 月的全年新增就業人數將下修 91.1 萬人,相當於每個月蒸發 7.6 萬份工作。同時,公告4.3%的失業率,逐步往上,平均每月增加0.0179%。

換句話說,我們手上的水平線,其實是用橡皮擦修過的。經過季節調整與多次平滑,真實失業率恐怕早已掉頭向上,只是被統計濾鏡抹平了。後續的7月與8月數據已經揭露一點失業率上升的跡象。

潛在風險

當政府拿這些「二次創作」的數據擬定財政與貨幣政策,風險可想而知。

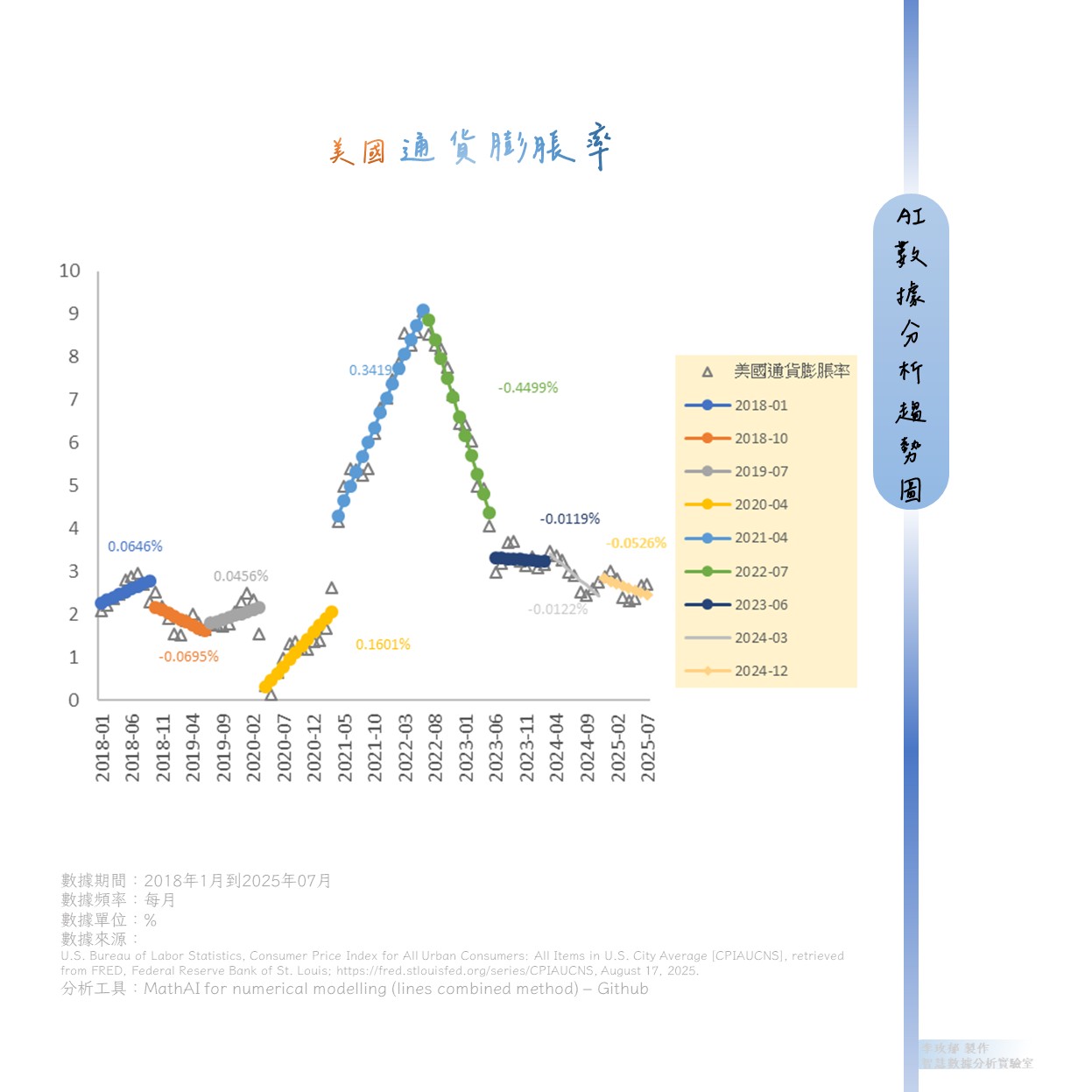

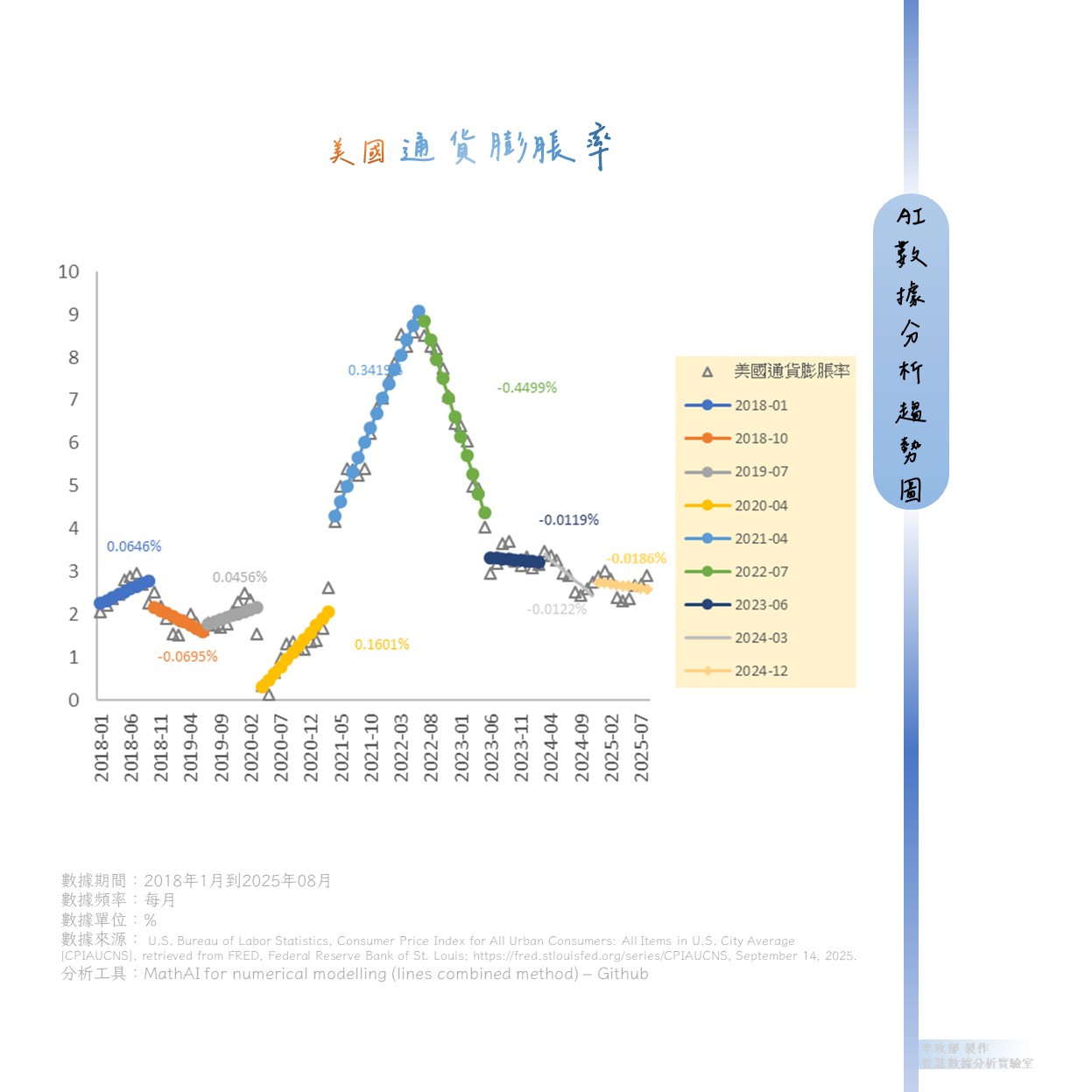

證據二:CPI年增率從 3% 下降再上漲到 2.92%

時間軸分析

2024年12月

CPI年增率 2.89%

2025年1月

CPI年增率 3%

2025年4月

CPI年增率降至 2.31%

2025年8月

CPI年增率回升至 2.92%

關鍵觀察

這段「美好時光」恰好落在川普宣布全面關稅之前,因此若有人把 2 月後的物價回落歸功於貿易戰,那就搞錯了時間軸。

更耐人尋味的是,8 月 CPI 已悄悄回升至 2.92%,雖仍低於 1 月的 3%,但「緩步墊高」走勢是不變的。

當基期效應逐漸淡出,2.9% 很可能只是下一波爬升的跳板。

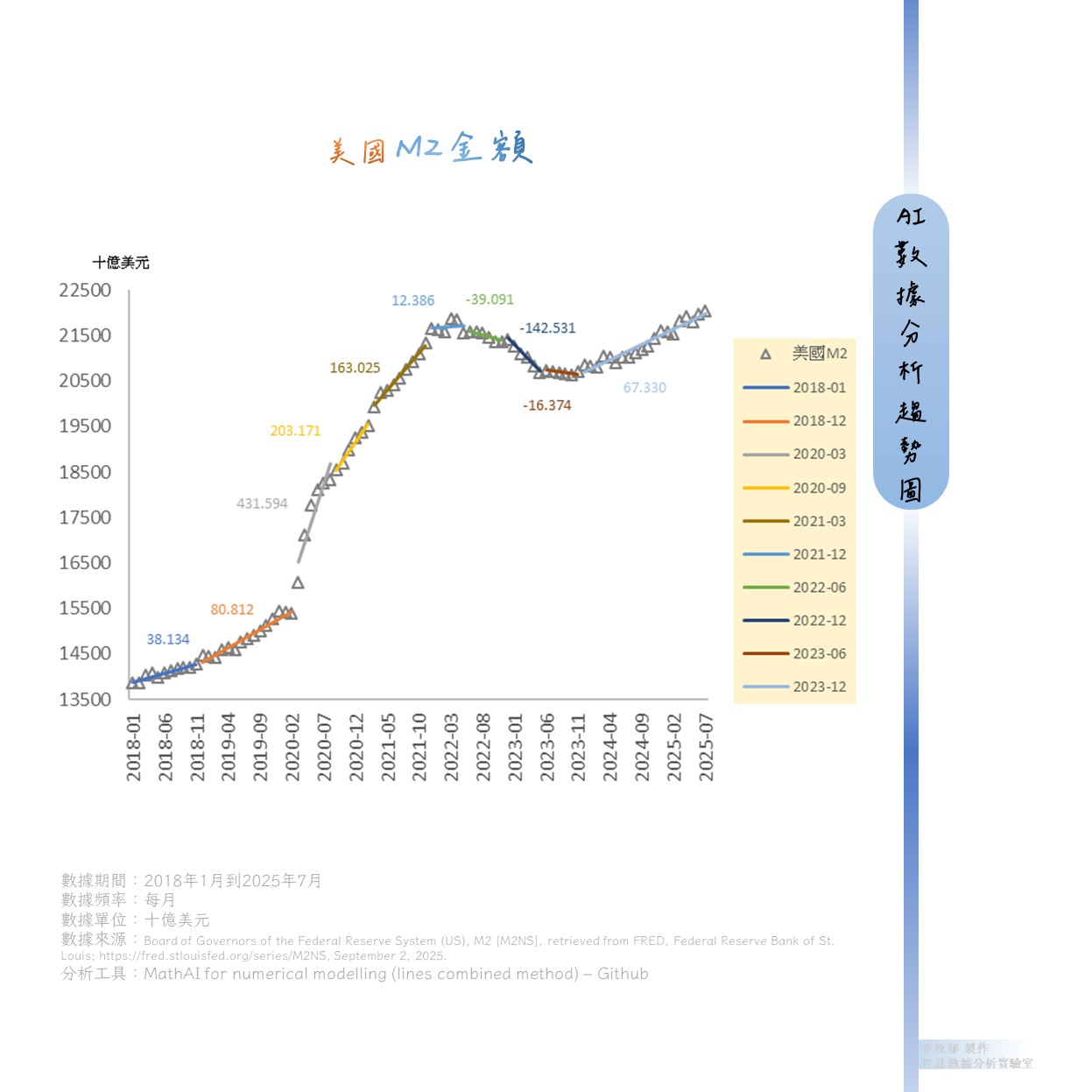

證據三:M2的水龍頭又悄悄擰開

貨幣供應趨勢

從 2023 年底到 2025 年 7 月,M2 總量已連續 19 個月上升。這代表錢愈來愈多,卻未見聯準會公開喊停;市場甚至開始討論「預防式 QE」。

這讓人想起 2021 年的似曾相識:寬鬆的錢先推高資產價格,再回頭追殺實體消費者的購買力。

19個月

M2連續持續上漲

醫保補助斷崖:最後一根稻草

補助終止影響

《平價醫療法案》(ACA)保費稅額補助即將終止。KFF(美國健康政策研究組織)統計,若ACA Marketplace補助於年底失效,平均保費恐飆升達75%,億萬家庭將受到嚴重衝擊。

這不是一次性衝擊,而是每月固定支出驟增,直接擠壓可支配所得。

75%

醫療保費平均漲幅

2,000萬

受影響美國人

結語:還沒到火場,但已聞到焦味

停滯性通膨的定義是「高通膨+高失業+低成長」。目前美國只湊齊了前半段——失業率正在「被低估」地上升,通膨則在「被低估」地反彈;至於經濟成長,則靠政府赤字與貨幣擴張勉力維持。

換句話說,火警警報尚未大響,但警報器已經閃起黃燈。投資人若把短暫的數據美化當作永久趨勢,恐怕會在下一場暴雨來臨時,才發現自己沒帶傘。

風險警示

停滯性通膨的三要素中,美國已出現兩項明顯跡象。投資者應密切關注以下指標:

- 失業率原始數據

- 零售數據

- M2貨幣供應量的增長速度

- 消費者信心指數的變化

圖一:截至2025年6月美國失業率短期趨勢圖

圖二:截至2025年7月美國失業率短期趨勢圖

圖三:截至2025年7月美國通貨膨脹率短期趨勢圖

圖四:截至2025年8月美國通貨膨脹率短期趨勢圖

圖五:截至2025年7月美國M2短期趨勢圖